《电鳗财经》电鳗号/文

在资本与创新的角力场上,科望医药冲刺港交所IPO,这家生物科技企业,身后站着明星资本,却仍面临连年亏损的局面。

11月27日,科望医药再次向港交所主板递交上市申请,中信证券担任独家保荐人。科望医药是一家于2017年成立的处于临床阶段的生物医药公司,致力于全球范围内开发新一代癌症疗法。

公司拥有一款核心产品,即ES102,它是一种临床先进的六价OX40激动剂抗体。在临床试验中,包括与程序性细胞死亡蛋白1(“ PD-1”)抗体联用于对PD-1检查点抑制剂耐药的非小细胞肺癌(“NSCLC”)和食管鳞状细胞癌(“ESCC”)患者,ES102均显示出可控的安全性和抗肿瘤活性。截至最后实际可行日期,除核心产品外,科望医药拥有多项管线资产,其中三项处于临床阶段。

科望医药此次IPO资金将用于候选药物的研发,包括其核心 产品及其他候选药物;将于未来三至五年内用于持续优化以BiME®为中心的技术平台,用于我们候选药物的预期商业化上市准备及营运资金及其他一般企业用途。

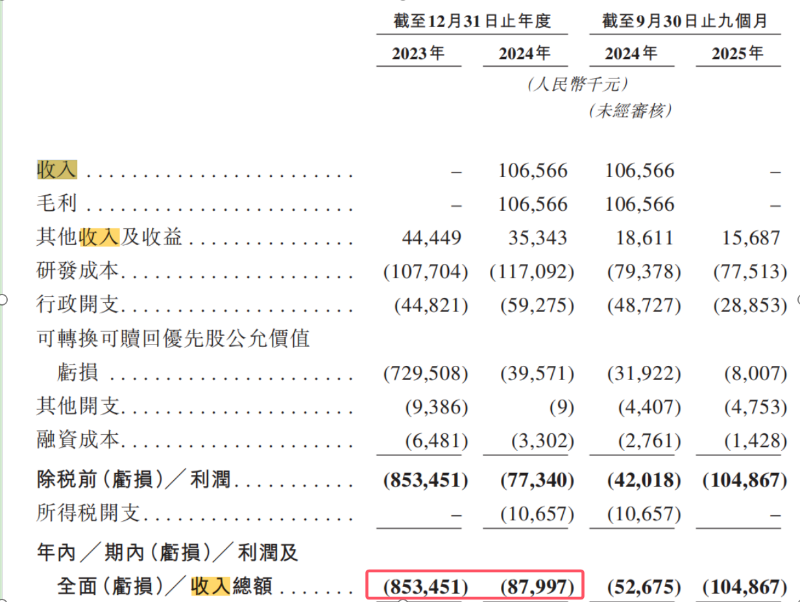

相关媒体报道称招股书显示,2022年至2024年,科望医药分别亏损7.71亿元、8.53亿元和0.88亿元,三年累计亏损17.12亿元。

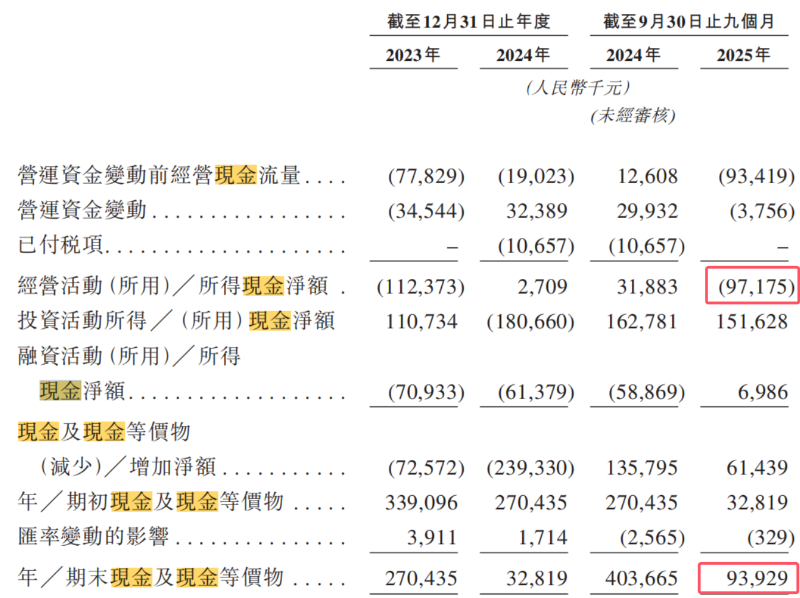

2023年、2024年和2025年1-9月份,科望医药的研发成本分别为1.08亿元、1.17亿元和0.78亿元。截至2025年9月30日,公司现金及等价物为9392.9万元,当期经营活动现金净流出9717.5万元。

业内人士指出,医药企业能否扭亏为盈,取决于三个关键变量:临床数据、商业化能力与政策红利。医药企业既要仰望星空的科研理想,也要快速推进商业化的智慧。

《电鳗财经》将继续关注后续发展。

《电鳗快报》

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏